出品|网经社B2B与跨境电商部

作者|六月

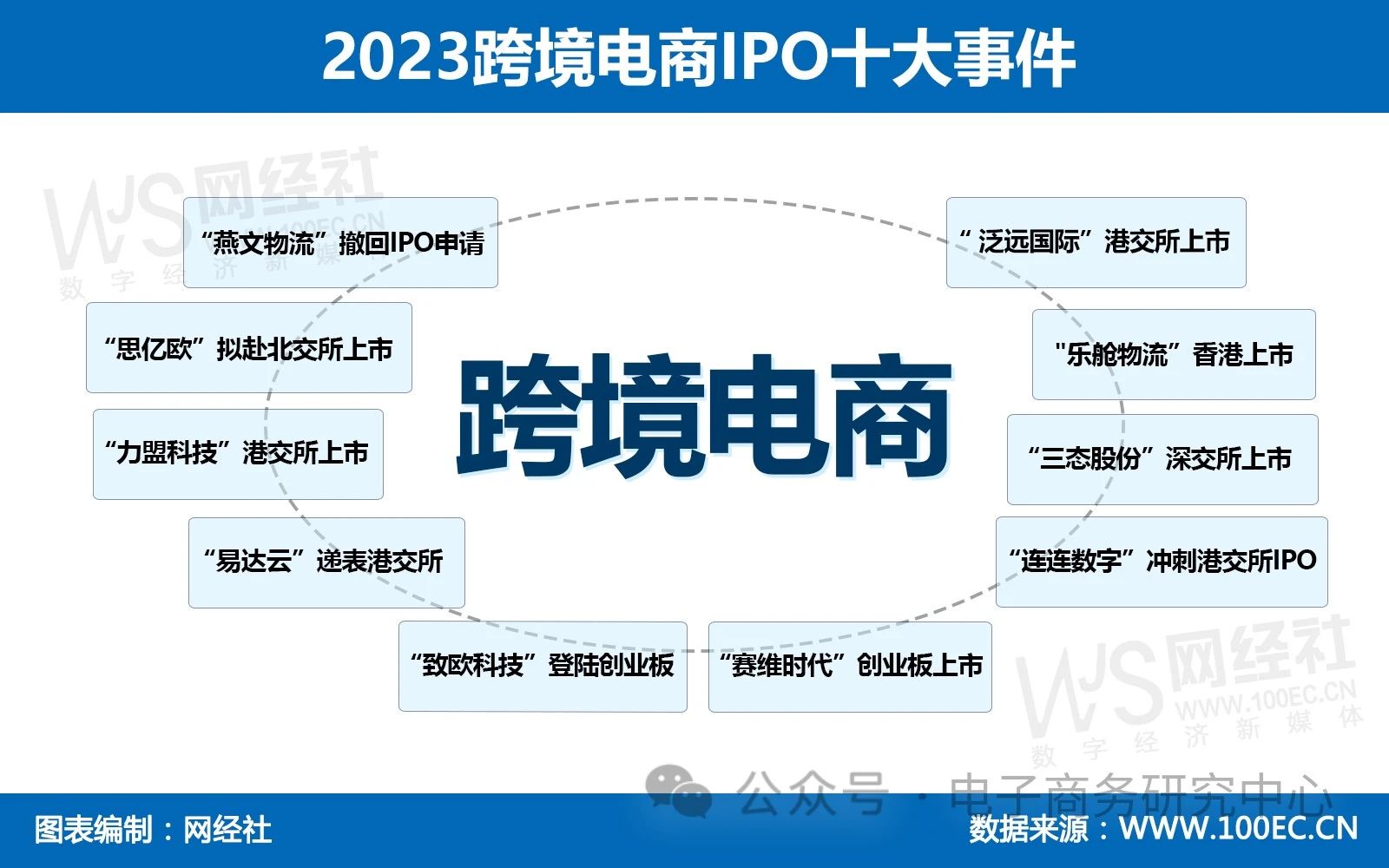

事件一:燕文物流撤回IPO申请

1月18日,证监会发布公告称,因北京燕文物流股份有限公司已向证监会申请撤回申报材料,决定取消第十八届发审委2023年第9次发审委会议对该公司发行申报文件的审核。

据了解,这是燕文物流第二次冲击IPO,此前曾瞄准创业板。2020年9月,燕文物流与中信证券签署上市辅导协议,拟赴创业板上市,并向北京证监局报送了辅导备案登记材料。至2021年6月,中信证券向北京证监局报送相关辅导工作总结报告。不过,燕文物流此后转战主板。2021年7月,该公司完成了招股书预披露,拟赴深市主板上市。

延伸阅读:燕文物流上会前夕撤回IPO申请 陷“内忧外患”毛利率不到6%远低于同行

事件二:跨境独立站SaaS服务商“思亿欧”拟赴北交所上市

1月30日,北交所于2022年12月28日披露了杭州思亿欧网络科技股份有限公司招股说明书(申报稿)。据悉,思亿欧本次拟公开发行股票不低于1,000,000股且不超过11,428,561股,保荐机构为浙商证券。

招股书显示,2019-2022上半年,思亿欧实现营业收入分别为1.27亿元、1.39亿元、1.61亿元和0.95亿元;净利润分别为1088.15万元、2041.25万元、2196.07万元、1124.15万元;实现归属于母公司股东的净利润分别为1080.55万元、2035.45万元、2199.9万元和1124.15万元。

延伸阅读:跨境独立站SaaS服务商“思亿欧”拟赴北交所上市 三年利润总额超5000万

事件三:跨境数字营销服务商“力盟科技”港交所上市

3月31日,跨境数字营销服务商“力盟科技”在港交所上市。据悉,公司计划全球发售200,000,000股,其中90%为国际发售、10%为香港公开发售,另有15%超额配股权。每股发行价为0.7港元,募集资金总额约为96.8百万港元,此次公司未引入基石投资者。

招股书显示,2019年至2022年前三季度中,力盟科技的收入分别为953.1万美元、1168.6万美元、1434.6万美元、1017.1万美元,净利润分别为520.4万美元、589.1万美元、577.5万美元、272.1万美元。

延伸阅读:跨境数字营销服务商“力盟科技”港交所上市 疑陷“增收不增利”困境

事件四:致欧科技登陆创业板

6月21日,全球互联网家居品牌“致欧科技”在深交所创业板上市,公司证券代码为 301376,发行价格24.66元/股,发行市盈率为39.58倍。截至下午15:00分,致欧科技每股26.08元,总市值104.7亿元。

致欧科技本次创业板上市,公开发行股票4015万股,发行价格为24.66元/股,募集资金总额9.9亿元,主要用于研发设计中心建设项目、仓储物流体系扩建项目、郑州总部运营管理中心建设项目和补充流动资金。

延伸阅读:跨境大卖“致欧科技”登陆创业板 市值超百亿离线上“宜家”还有多远?

事件五:“易达云”递表港交所

6月26日,易达云科技控股有限公司向港交所递交上市申请,招银国际为独家保荐人。据了解,易达云成立于2014年,是一家B2C出口电商供应

网经社电子商务研究中心特约研究员王与剑表示,易达云存在不确定的税务风险。税务风险是绑在大部分海外仓企业身上的一颗不定时炸弹。由于跨境电商卖家在境外税务的不合规,导致了境外的清关和仓储物流企业也不得不去承担整个产业链条的税务风险,加大了海外仓企业的运营成本,这是“易达云”平均毛利率仅约15%的原因之一。

延伸阅读:“易达云”递表港交所 2022年营收7亿元 近三年平均毛利率仅约15%

事件六:连连数字冲刺港交所IPO

6月30日,“连连数字”递交A1上市申请,拟赴港IPO,中金公司及摩根大通担任联席保荐人及整体协调人。据招股书披露,募得资金将主要用于提高公司的技术能力,扩大公司的全球业务布局以及潜在战略投资和并购等。

据介绍,连连数字作为中国率先在全球范围内提供全面支付解决方案的数字科技公司之一,不断提供数字支付服务及增值服务,以赋能全球贸易活动,提高资金与信息的流动效率。凭借全球支付网络,公司致力于通过数字化转型,帮助本地商户及企业接入全球市场,从而提升交易及运营效率。

事件七:赛维时代创业板上市

7月12日,赛维时代科技股份有限公司在创业板上市(简称:“赛维时代”,证券代码:301381),发行价格20.45元/股,发行市盈率为47.4倍。

赛维时代本次IPO发行总量为4010.00万股,发行价为20.45元/股,募资总额约为8.20亿元。开盘价为30.18元,较发行价上涨48%;截至9:53,赛维时代现报31.58元每股,总市值达126.4亿。

延伸阅读:赛维时代创业板上市 净利润逐年下滑 “亚马逊依赖症”待解

事件八:"乐舱物流”香港上市

9月25日,乐舱物流在港交所主板挂牌上市。乐舱物流联席保荐人、保荐人兼整体协调人及联席全球协调人为中信证券、农银国际;联席账簿管理人及联席牵头经办人为申万宏源香港、招银国际、浦银国际、国泰君安国际、交银国际、民银资本、利弗莫尔证券、华盛证券。

网经社电子商务研究中心特约研究员王与剑表示,根据弗若斯特沙利文报告,按2022年收入计,乐舱物流在中国跨境物流服务市场排名第15,在民营跨境物流服务商中排名第9,市场份额为0.2%。如何在竞争激烈的跨境物流服务市场中扩大自己的市场份额,发现新的用户、开发新的产品、增加用开户的使用量,无疑并非一片坦途,而上市首日就破发,表明资本对后市信心不足。

延伸阅读:"乐舱物流”香港上市 一年营收超46亿市值仅14亿 跨境物流退热后谁来买单?

事件九:三态股份深交所上市

9月28日,三态股份(301558)正式登陆创业板。本次公开发行股票11,846万股,其中公开发行新股11,846万股,发行价格7.33元/股,新股募集资金8.68亿元。截至当天收盘,三态股份股价18.95元/股,总市值149.5亿元。

据悉,三态股份是一家从事出口跨境电商零售和第三方出口跨境电商物流的综合性企业。公司自2007年以来专注于出口跨境电商零售业务,2009年衍生出了出口跨境电商物流业务。本次 IPO 拟募集的资金主要用于跨境电商系统智能化升级建设项目、仓储智能化升级及服务体系建设项目、义乌仓智能化升级及服务体系建设项目等。

延伸阅读:跨境大卖“三态股份”深交所IPO市值近150亿 去年营收下降近三成

事件十: 泛远国际港交所上市

12月22日,跨境物流服务商“泛远国际”登陆港交所,股票代码“02516”。上市首日,泛远国际最高涨至1.32港元,最终收盘价格为1港元,市值为7.8亿港元。公司本次IPO拟全球发售1.40亿股股份,其中公开发售股份1400万股,配售股份1.26亿股,另有15%超额配股权;发售价将为每股发售股份0.90-1.22港元,每手买卖单位4000股;中毅资本有限公司为独家保荐人。